元利均等と元金均等

本日、お客様の銀行ローンの申し込みに同行致しました。

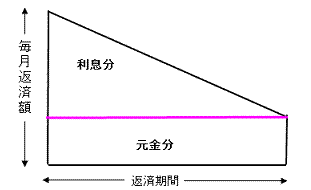

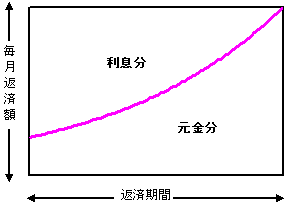

住宅ローンの返済方式は、元利均等と元金均等がありますね。

ただ最近では、ほとんどのお客様が元利均等方式(返済額が毎月同じ)を選択されるので、

元金均等は、そもそも選択出来ないという銀行もあるほどです。

元金均等は、当初の毎月返済額が、元利均等に比べて高くなりますが

総支払い額は、安く済むというメリットが。

一方、元利均等は返済額は多くなりますが、毎月一定額の返済となるため

安心感があるのがメリットですね。

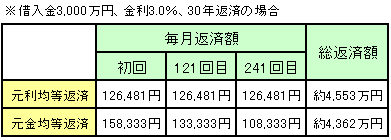

ではどれくらいの違いがあるのかというと、生活情報サイト「オールアバウト」によると

借り入れ、3000万円、金利3.0% 30年返済という条件では、↓のように

191万円の差となります。

但し、現在は低金利時代ですので、このような額で実際に借り入れをする人は

ほんとんどおりません。 金利が安くなればなるほど、この差は縮まりますね。

今回のお客様も、最初は元金均等を視野に入れておられましたが、

色々なシュミレーションの結果、次のような点で、最終的には元利均等をご選択されました。

・当初10年間は、住宅ローン控除を受けることができるので、残高が少なくなると

ローン控除額も少なくなる

・元利均等でも、ローン控除が終わった段階で、繰上げ返済すれば

総支払額は減らすことが可能

・元利金等は毎月、一定額の返済なので、資金のやりくりが分かりやすい

元金均等でも返済が可能な額であれば、元利金等との差額が貯蓄できますので

それを繰上げ返済にまわすことで、

「毎月の支払い額は低く抑えながら総支払い額は、少なくする」という

大変、理にかなった選択に落ち着きました。

もちろん、収入額や返済期間などの諸条件によって、ベストな選択は変わると思いますので

住宅会社や銀行に相談してみてくださいね。